자산배분 투자자들에게 요즘 들어 가장 핫한 주제가 아닐까 싶습니다. 현재 미국채 금리는 거의 0%에 수렴합니다. 원래 자산배분 관점에서 채권의 역할은 위기 상황 시 금리가 내리면서 채권 가격이 올라줘야 합니다(채권의 금리와 가격의 관계는 반대입니다. 외우세요!). 그런데 1) 이미 금리가 0%인 채권에 투자해도 괜찮을까요? 2) 또 과연 0% 금리의 채권은 주식과의 상관관계는 어떻게 될까요? 이에 대해 공부한 내용을 한번 정리해보고자 합니다.

1) 0%인 채권에 투자했는데, 금리가 급격히 오르는 시나리오

금리가 급격히 올라가던 시기는 1970~1980년대 미국에 있었습니다. 미국의 연준의장 폴 볼커는 저 시기에 만연했던 인플레이션(물가상승)을 타파하기 위해 5% 정도였던 금리를 16%까지 끌어올리게 됩니다. 채권의 금리가 오르게 되면, 채권의 가격은 떨어집니다(이해 안 되시면 외우세요!). 그렇다면 과연 1970년에 채권에 투자한 사람은 1980년까지 금리 상승기에 망했을까요?

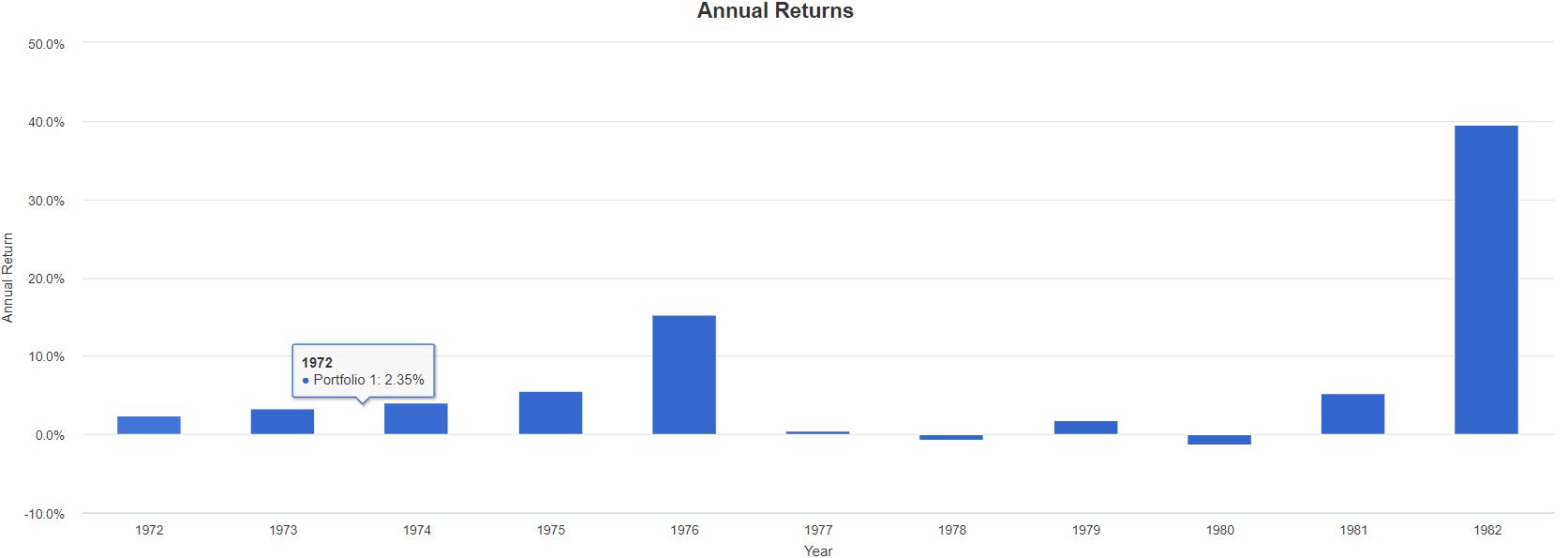

과거에 무슨일이 일어났는지 확인하기 위해, 포트폴리오 비주얼라이저(www.portfoliovisualizer.com/)에 들어가 보았습니다. 시나리오는 1972년에 미국채 10년물에 100%의 자산을 투자한 투자자가 금리 상승기의 끝인 1982년까지 어떤 성과를 얻었는지 확인해 보겠습니다.

손해가 난 해는 없었습니다. 물론 이때 물가가 1년에 10~20%씩 오르는 초 인플레이션 시기였기에 실질적으로는 손해이긴 합니다. 그래서 한 자산군에 단독 투자하는 것은 굉장히 위험합니다.

그렇다면 과연 우리같은 자산배분 투자자들의 성과는 어땠을까요? 주식 30% 금 10% 채권 60%의 포트폴리오를 백테스트 해보았습니니다.

돌려보니 연복리 10%의 준수한 성적이 나왔습니다. 이런 안정적인 성과가 나온 이유는 아무래도 1) 초인플레이션 시기에 금의 높은 수익률이 포트폴리오를 커버 2) 시간이 지나며 보유한 채권에서 나오는 높은 이자 때문입니다.

2) 제로금리 채권과 주식의 상관관계

또한 채권에 투자하는 이유 중 하나는 주식과의 상관관계가 반대이기 때문입니다. 자산운용사 PanAgora는 이미 2010년대에 제로금리였던 국가들의 채권(ex. 일본, 스위스, 벨기에, 프랑스, 독일 등)과 주식의 상관관계를 분석해 보았습니다.

표를 보시면, 주식시장과 이미 제로금리인 국가의 채권의 상관관계가 -0.2~-0.3으로 유지되는 것을 볼 수 있습니다. 즉 제로금리시대에도 채권과 주식의 상관관계는 반대라는 것이지요.

위와 같은 이유로 저는 포트폴리오의 미국채 비율을 50%로 유지할 것입니다. 투자에서 중요한 것은 많이 버는 것보다 잃지 않는 것이라고 생각합니다. 안정적인 포트폴리오를 유지하다가 위기상황이 왔을 때 싼 자산을 줍줍 하는 것이지요.

제 포트폴리오가 궁금하시다면 비율을 공개한 제 이전글(kosust.tistory.com/55)을 확인해주세요. 긴 글 읽어주셔서 감사합니다.

7. 부동산 투자자를 위한 4계절 포트폴리오 비율 공개

이번 글에서는 제가 실제로 투자하고 있는 부동산 투자자용 4계절 포트폴리오 비율을 공개하겠습니다. 아무래도 부동산 투자를 염두해 둔 포트폴리오다 보니, '안전성'에 큰 무게를 실었습니

kosust.tistory.com

'금융자산 > 자산배분' 카테고리의 다른 글

| 7. 부동산 투자자를 위한 4계절 포트폴리오 비율 공개 (0) | 2021.02.15 |

|---|---|

| 6. 부동산 투자자들에게 알맞은 4계절 포트폴리오 (0) | 2021.02.03 |

| 5. 해외주식 직구로 사계절 포트폴리오 구현하기 (3) | 2021.02.03 |

| 4. 자산배분 끝판왕(ft. 레이 달리오-사계절 포트폴리오) (0) | 2021.01.30 |

| 3. 공산당식 자산배분 전략의 문제점과 해결책 (0) | 2021.01.30 |